Webライターも知っておきたい!消費税のしくみ

普段私たちWebライターも何気なく支払ったり受け取ったりしている消費税。

この消費税のしくみが、インボイス制度(適格請求書等保存方式)によって大きく変わろうとしています。

この記事では、消費税のしくみや計算方法を解説しています。

開業届を提出している・していないにかかわらず、すべてのWebライターが知っておくべきことです。

個人事業主はもちろん、会社員の副業でもかかわりがあります。

また、インボイス制度の導入について、正しい判断を行い対策するためには必須の情報ばかりです。

ぜひ最後までお読みになって、理解を深めてください。

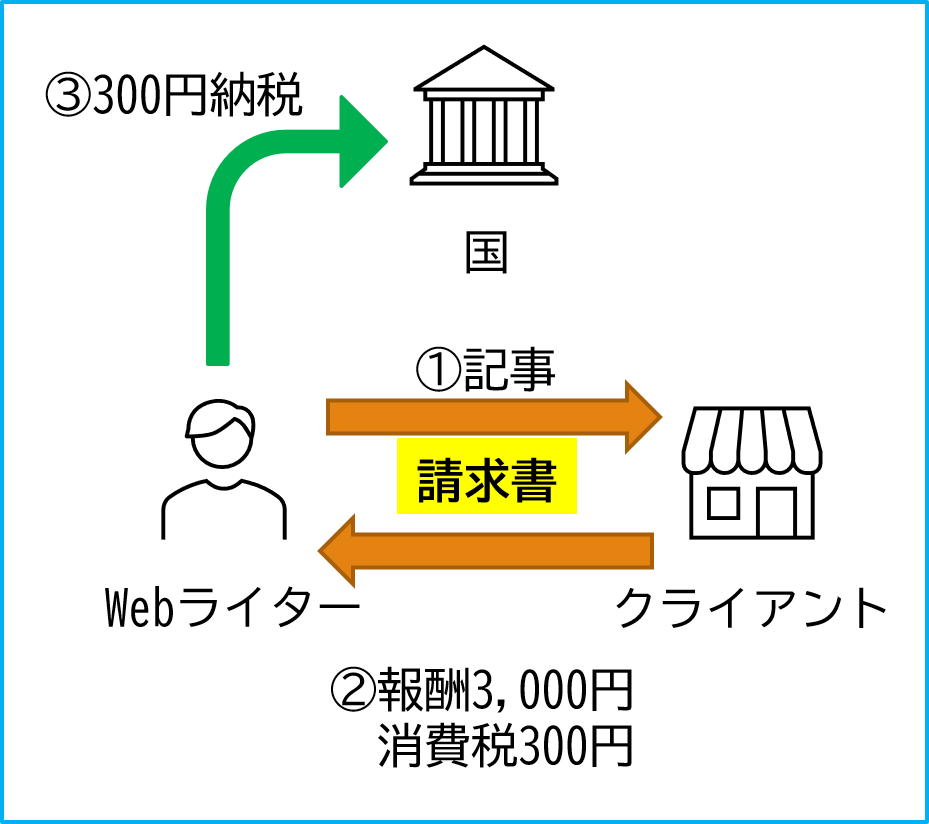

消費税のしくみ

消費税は消費者が負担し、事業者が預かった後、国に納付します。

ほとんどの商品やサービスに消費税がかかりますが、日本国内で消費される場合に限られます。

次の例では、Webライターが事業者、クライアントが消費者です。

Webライターは報酬を受け取るとともに、消費税300円を預かりました。

預かった消費税は国に納めるのですが、納めなくて良い場合もあります。

消費税を預かる事業者には、次の2つがあるからです。

- 預かった消費税を国に納める事業者⇒課税事業者

- 預かった消費税を国に納めない事業者⇒免税事業者

消費税の課税事業者と免税事業者

事業者となっていますが、法人だけではなく、個人も対象です。

預かった消費税は1年単位で集計し、集計対象の1年間を課税期間といいます。

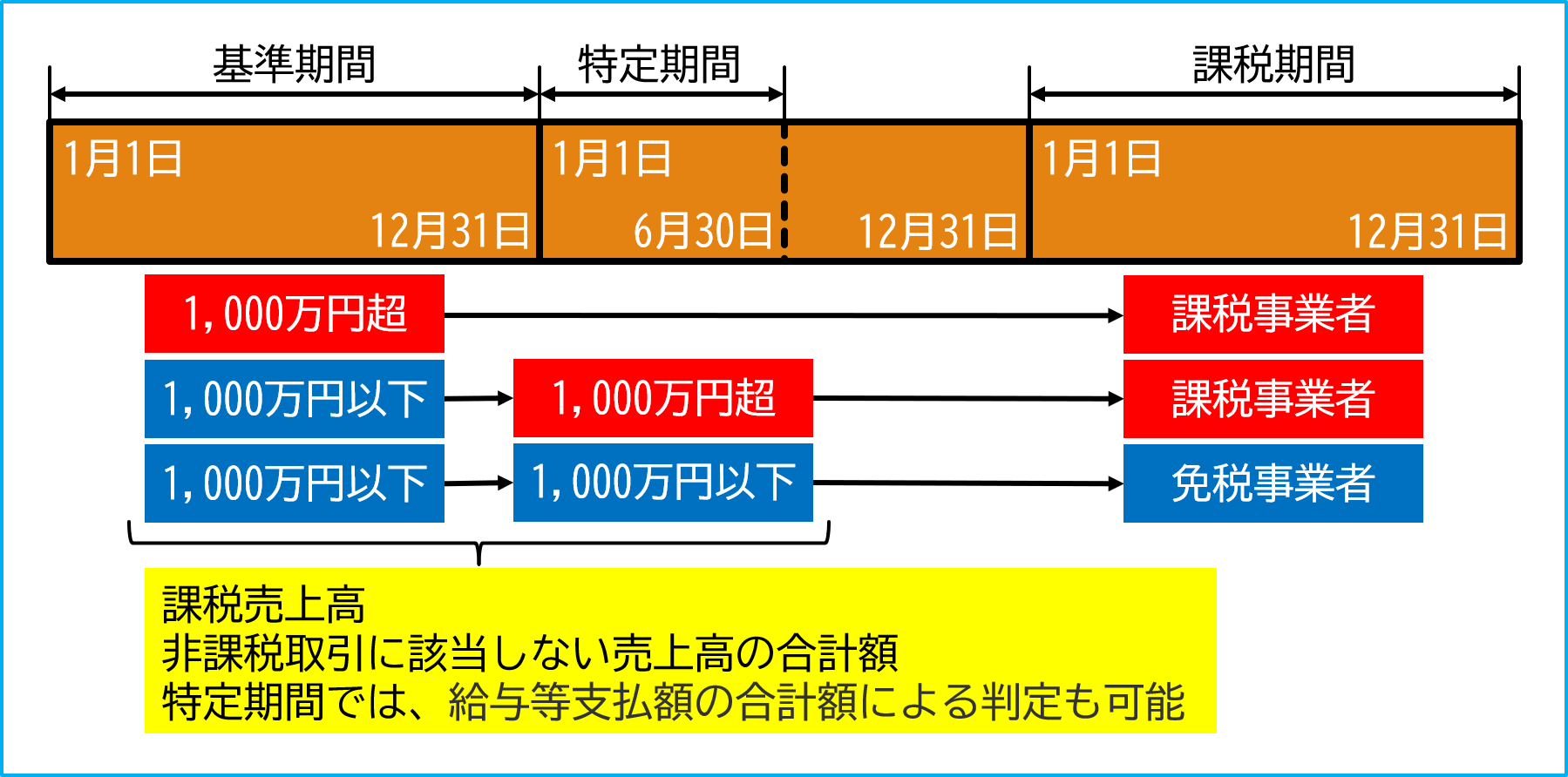

課税期間中に預かった消費税を国に納めるか・納めないかの判断は、基準期間や特定期間の課税売上高によって判断します。

課税事業者と免税事業者のどちらに該当するかの判断は、以下のとおりです。

- 個人事業者の課税期間は、1月1日~12月31日の1年単位。

- 基準期間は前々年の1月1日~12月31日、特定期間は前年の1月1日~6月30日

- 基準期間中の課税売上高が1,000万円を超えると課税事業者に該当

- 基準期間中の課税売上高が1,000万円以下でも、特定期間にて1,000万円を超えると課税事業者に該当

- 基準期間・特定期間のどちらも課税売上高が1,000万円以下であれば免税事業者に該当

例えば、課税期間が2022年1月1日~12月31日の場合、基準期間は2020年1月1日~12月31日、特定期間は2021年1月1日~6月30日です。

免税事業者は消費税を国に納めませんが、消費者に請求できます。

そして、預かった消費税は、そのまま自分の利益にできるのです。

課税事業者は、課税期間ごとに納める消費税額を計算します。

免税事業者であっても「消費税課税事業者選択届出書」を提出することにより、課税事業者を選択できます。

インボイス制度において、適格請求書(インボイス)発行事業者になれるのは、課税事業者です。

免税事業者のままでは適格請求書発行事業者になれないので、このしくみを使い、課税事業者になる必要があるのです。

消費税率

計算の解説へ進む前に、消費税率について触れておきます。

インボイス制度が始まり、課税事業者になれば、消費税の確定申告を行います。

消費税の確定申告書の中に、10%という表記はありません。

国が定めている、消費税の標準税率は7.8%、軽減税率は6.24%です。

「えっ?標準税率は10%、軽減税率は8%じゃないの?」って思われた方、普段はこの解釈で問題ありません。

私たちが普段思っている消費税率には、「消費税率」の他に「地方消費税率」も含まれています。

内訳はこのようになっています。

- 標準税率10%=消費税率7.8%+地方消費税率2.2%

- 軽減税率8%=消費税率6.24%+地方消費税率1.76%

この記事では引き続き、消費税率10%として解説します。

消費税の計算

事業者は消費者から消費税を預かり、納税するばかりではありません。

事業者も消費者となり、消費税を支払うからです。

預かった消費税から、支払った分の消費税を差し引いて、残った分を納税します。

このしくみを「仕入税額控除」といいます。

仕入税額控除

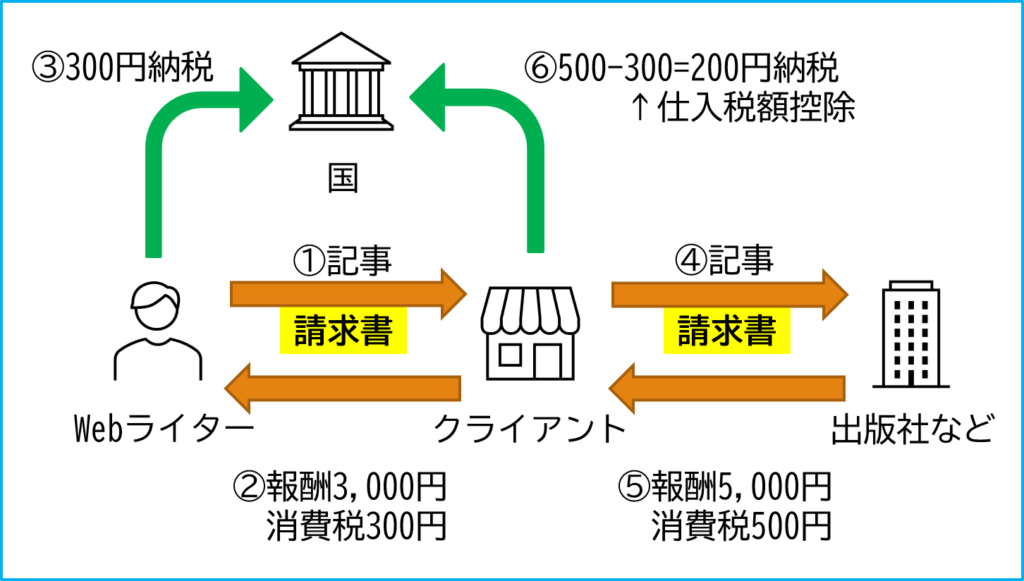

こちらは、クライアントが課税事業者で、仕入税額控除を行う例です。

①Webライターからクライアントに対し、記事を納入し、請求書を発行

②クライアントからWebライターに対し、報酬3,000円と消費税300円を支払い

③Webライターが国に対し、300円を納税

④クライアントから出版社などに対し、記事を納入し、請求書を発行

⑤出版社などからクライアントに対し、報酬5,000円と消費税500円を支払い

⑥クライアントが国に対し、200円を納税

クライアントはWebライターに対し、消費税300円を支払いました。

また、出版社などから、消費税500円を預かりました。

預かった500円の消費税から、支払った300円の消費税を差し引いた、200円だけを国に納税します。

このしくみによって、同じ商品やサービスに対し、重複して消費税がかからないようになっているのです。

仕入税額控除の計算は、標準税率と軽減税率に分けて行います。

そのために、2023年9月30日まで原則として用いられるのが「区分記載請求書等保存方式」です。

その他に、簡易な計算方法として「簡易課税制度」があります。

区分記載請求書等保存方式

標準税率と軽減税率に分けて記載された「区分記載請求書等」を用いて、仕入税額控除の計算を行います。

区分記載請求書等では、次のような区分記載がなされています。

- どの商品が標準税率で軽減税率なのか

- 標準税率の消費税額と軽減税率の消費税額はいくらなのか

区分記載請求書等には、請求書の他に領収書・レシート・納品書などが該当します。

そして、これらの区分記載請求書等や帳簿の保存が必要です。

先述のとおり、区分記載請求書等保存方式は2023年9月30日まで用いられます。

2023年10月1日から用いられるのが、インボイス制度(適格請求書等保存方式)です。

まとめ

ここまで、消費税のしくみや計算方法を解説しました。

消費税は開業届を提出している・していないに関わらず、すべてのWebライターが知っておくべきことです。

- 預かった消費税を国に納める課税事業者と、納めない免税事業者がある

- 免税事業者は預かった消費税を国に納めず自分の利益にできる

- 課税事業者が納める税金を計算する際、仕入税額控除のしくみがある

- 2023年9月30日までは区分記載請求書等保存方式が使われ、2023年10月1日からインボイス制度になる

これらの事柄は、これからインボイス制度について理解し対策するために、欠かせない情報です。

大切な場面で誤った判断をしないために、ぜひ正しい情報を知っておいてください。

インボイス制度について解説している記事はこちら。

この記事では、以下のページを参考に、Webライターに関わる代表的な事柄についてまとめました。

例外など詳しい内容は、こちらのリンクから参考ページをご覧ください。

国税庁「消費税のしくみ」(2022年6月6日閲覧)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

国税庁「No.6109 事業者が事業として行うものとは」(2022年6月6日閲覧)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6109.htm

総務省「地方消費税」(2022年6月7日閲覧)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/150790_13.html

国税庁「2 帳簿及び区分記載請求書等の記載に係る留意点」(2022年6月6日閲覧)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0017007-067_09.pdf

投稿者プロフィール

- 運営チーム 兼 ライターTips記事の執筆担当

-

フリーランスWebライター

大阪在住、12月12日生まれ。

2021年8月に会社勤めを辞め、フリーランスへ。

これまでの執筆ジャンルはパソコン、暗号資産、転職、資格など。

パソコン、家電、自動車については、これまでの職歴にて専門的な知識があります。

旅好きでワーケーションによく行く、パソコンがちょっと得意。

Notionについても、いろいろ勉強しています。

私の個人メディアはこちら

note(ポートフォリオ):https://note.com/narumeron_1212

Twitter:https://twitter.com/narumeron_1212

ブログ:https://narumeron.xyz

最新の投稿

Tips2022-08-10Webライターも知っておきたい!インボイス制度の概要と対策

Tips2022-08-10Webライターも知っておきたい!インボイス制度の概要と対策 Tips2022-07-20Webライターも知っておきたい!消費税のしくみ

Tips2022-07-20Webライターも知っておきたい!消費税のしくみ Tips2022-05-14フリーランスのWebライターが得た収入にかかる税金とその計算方法とは?

Tips2022-05-14フリーランスのWebライターが得た収入にかかる税金とその計算方法とは?