個人事業主は必見!改正電子帳簿保存法に合わせて準備しておきたいクラウド会計ソフト3選

2024年1月より、本格的に電子帳簿保存法がスタートします。これにより、「電子取引における電子保存」が義務化となりました。これに先立ち、個人事業主のかたは新たに税制改正された内容と対応内容を気になされているのではないでしょうか。

特に初めて青色申告をしよう、改正電子帳簿保存法に合わせて準備をしようと検討されている方は、重要ポイントはなんであるのかよくわからず、不安に感じているかもしれません。

この記事では、電子帳簿保存法に準ずる3つの保存方法や改正ポイント、そして電子帳簿保存法に対応したクラウド型会計ソフトを紹介します。税務業務の専門知識を持たないかたでも理解しやすい内容になっています。

青色申告の特典や電子帳簿保存法に対応した会計ソフトの選びかた、電子帳簿保存法における基本事項、改正ポイントの理解を深め、確定申告に向けた準備に役立ててください。

これでスッキリ、青色申告や電子帳簿保存法に対して前向きな気持ちになり、新たな一歩を踏み出せるでしょう!

1.電子帳簿保存法とは

改正電子帳簿保存法とは、電子帳簿保存法に係る国税関係の帳簿書類(貸借対照表や損益計算書、仕訳帳や総勘定元帳など)を電子データで保存することを認める法律です。

わかりやすく言うと、会計・税務業務のデジタル化を積極的にすすめていく取り組みです。まずは電子帳簿保存法の基本事項を事前に理解したうえで改正ポイントを知っていくと、全体概要への理解が深まるでしょう。

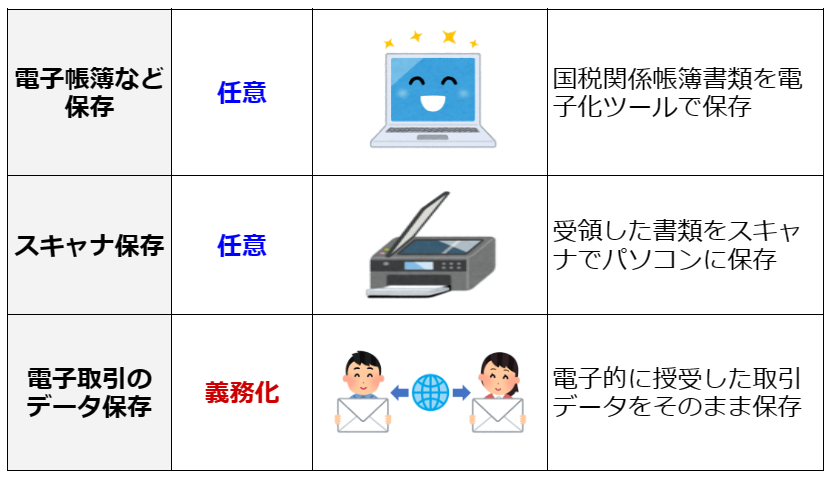

電子帳簿保存法に準ずる3つの保存方法

電子帳簿保存法で定められている電子保存の形式は、「電子帳簿など保存」「スキャナ保存」「電子取引のデータ保存」の3つがあります。それぞれ異なりますので、違いを理解しておきましょう。「電子取引」に関しては2024年1月から電子データでの保存が義務化されるため、保存方法などを確認しておく必要があります。

3つの保存方法について、以下、一つずつ見ていきましょう。

(1)電子帳簿など保存

電子帳簿など保存では、国税関係帳簿書類について、請求書作成ツールや経理ソフトを用いた電子保存が認められています。

(2)スキャナ保存

スキャナ保存とは、取引相手から請求書や領収書といった書類を受領したものを、スキャナ機器でパソコンに取り込み、電子データに変換し保存することです。対象書類には請求書、領収書、見積書、納品書、注文書などがあります。

(3)電子取引のデータ保存

「電子取引データ保存」とは、メールなど電子的に授受した取引データ(領収書や請求書など)を、そのまま電子データとして保存することです。具体的には、EDI取引、インターネット取引、メール取引があります。

*EDI取引:EDI(Electronic Data Interchange)の略で、紙媒体で取引で発生する発注書や納品書、請求書などの証明書類を、電子化して取引することを意味します。

このうち、3つの保存制度の中で義務化されるのは「電子取引のデータ保存」のみです。「電子帳簿など保存」と「スキャナ保存」への対応は任意となっています。

電子帳簿保存法の改正ポイント

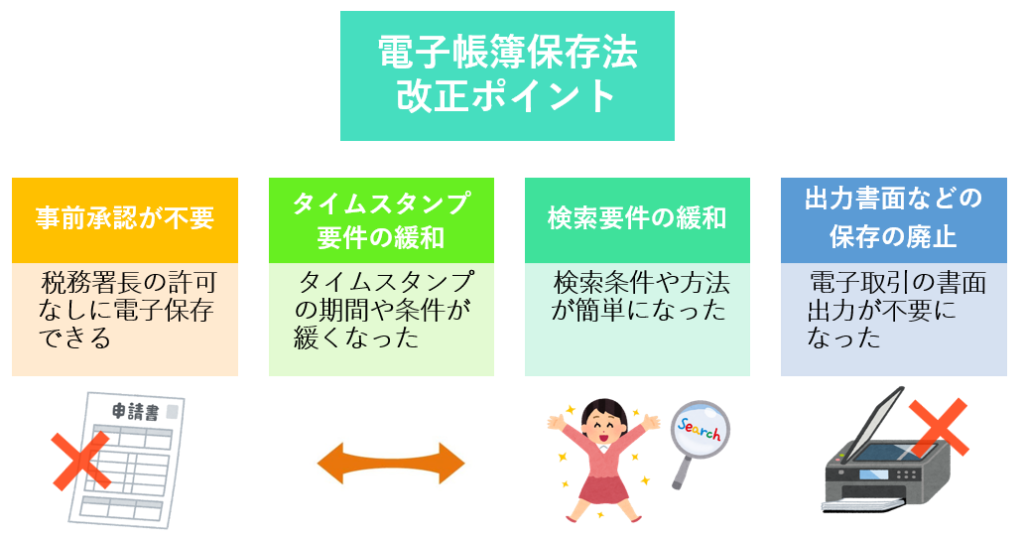

2022年度の電子帳簿保存法の改正ポイントについて、次の4つを押さえておきましょう。

(1)事前承認が不要

新たに導入された税務制度の変更により、これまで必要とされた税務署長からの事前承認が無くなりました。個人のタイミングで電子帳簿など保存やスキャナ保存が可能です。

(2)タイムスタンプ要件の緩和

タイムスタンプは、特定のイベントやデータが発生した時点を示す時刻情報のことです。「スキャナ保存」と「電子取引」のタイムスタンプ付与期間が、最長2カ月と7営業日以内に改正されました。

電磁的記録について訂正・削除をする場合、クラウド会計ソフトなどで、入力期間内にその記録の保存確認ができるときは、タイムスタンプ付与が不要になりました。

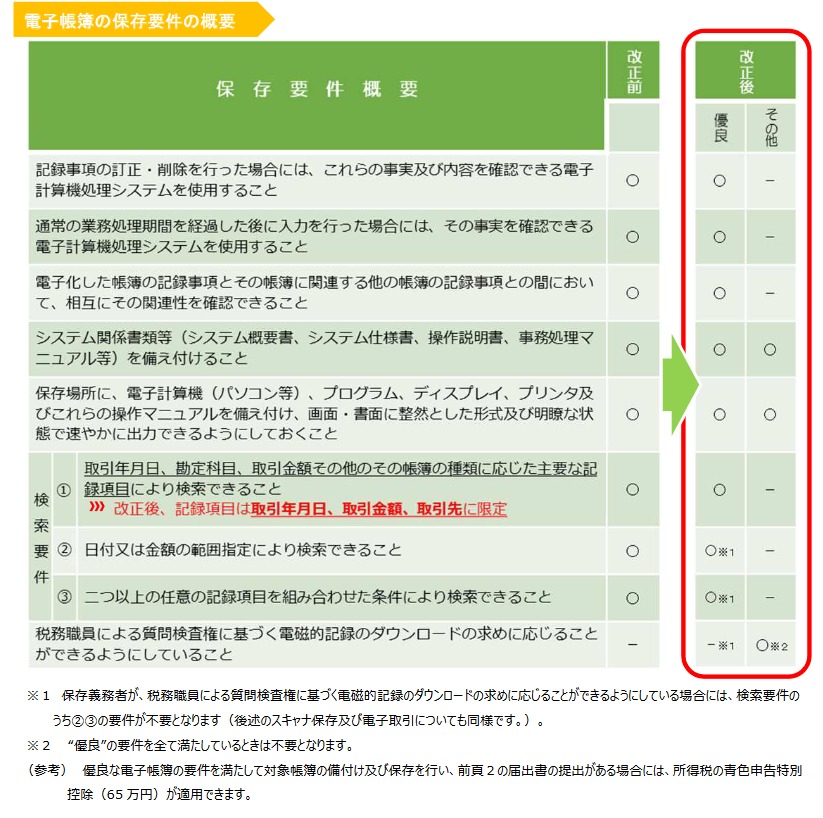

(3)検索要件の緩和

改正により、検索機能の要件が緩和され、取引データの検索条件は「取引年月日」「取引金額」「取引先」の3点に絞られました。検索は日付や金額の範囲指定や、2つ以上の条件組み合わせが可能です。

またすべての保存区分において、「税務職員による電子記録のダウンロードの求め」に応じることができるようにしている場合には、日付や金額の範囲指定や、2つ以上の条件組み合わせが不要になりました。

さらに電子取引の場合、基準期間の売上高が5,000万円以下(改正前は1,000万円以下)の事業者は、すべての検索要件が不要になります。

(4)出力書面などの保存の廃止

電子取引の書面出力保存の定めが廃止されました。一方で、電子データは保管することが義務付けられることとなりました。

<参考>

*1. 電子帳簿保存法が改正されました,国税庁https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021005-038.pdf

*2. 電子帳簿保存法の内容が改正されました,国税庁

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0023003-082.pdf

2.青色申告特別控除要件と青色申告承認の取消しに関する注意点

青色申告は、個人事業主が所得税を申告する手続きの一つです。青色申告には特典があり、その中に青色申告特別控除があります。

条件を満たすことで、所得金額から55万円(一定の要件を満たす場合は65万円)または10万円を控除されます。ただし、要件を満たしていないと、青色申告承認の取り消しにつながりますので、注意が必要です。以下、注意点2つを解説します。

最大65万円の青色申告特別控除の要件があることの見逃しに注意

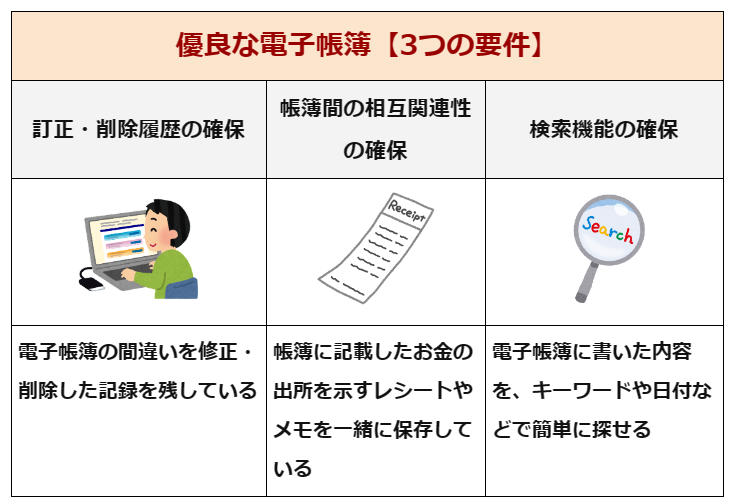

青色申告特別控除は、青色申告者が①e-Tax(電子申告)または②優良な電子帳簿の保存を満たすと、所得金額から最大65万円の控除を受けることができる税制です。

① e-Taxを利用して確定申告書と青色申告決算書のデータを送信する。

② 電子帳簿保存を利用して仕訳帳と総勘定元帳を電磁的に保存する。

e-Taxを利用せずに確定申告をおこなう場合は、法定申告期限(2月16日〜3月15日)までに一定の事項を記載した届出書を提出することが必要です。あらかじめ税務署に届出書の提出をしておくと、間違えて少なく申告していた時の課税額が少なくなる場合もあります。

*e-Taxについて詳しくはこちら⇒「国税電子申告・納税システム「e-Tax」」

<参考>

*3. 65万円の青色申告特別控除を適用しましょう, 国税庁

電子帳簿保存法違反による承認取り消しに注意

適切に国税関係帳簿書類を保存していない場合、青色申告承認の取消しの可能性があります。次の項目がその対象になります。

①帳簿書類を提示しない場合

②税務署長の指示に従わない場合

③隠蔽又は仮装の場合

④無申告又は期限後申告の場合

⑤電子帳簿保存法の要件にしたがっていない場合

「電子帳簿保存法一問一答」の回答では、違反の程度について検討された上、真に青色申告書を提出するに適切であるかどうかなどを検討した上で適用の判断をするとしています。

青色申告者は、指示にしたがって正確な帳簿管理を行うことが重要です。

<参考>

*4. 個人の青色申告の承認の取消しについて,国税庁

https://www.nta.go.jp/law/jimu-unei/shotoku/shinkoku/000703-3/01.htm

*5. 電子帳簿保存法一問一答,国税庁

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_06.pdf

3.改正電子帳簿保存法に対応した会計ソフトを選ぶポイント

改正電子帳簿の保存要件を実現するためには、以下5つの機能を備えている会計ソフトを選ぶことが重要なポイントです。

(1)スキャン機能

国では、請求書などの書類の電子化を奨励しています。これにともない、画像データとしての保存と提出を実現するために、スキャナ機能を有する会計ソフトを選ぶとよいでしょう。一般的には、対応会計ソフトなどを使用します。

(2)タイムスタンプ機能

タイムスタンプは電子データの作成時刻と改ざん防止を証明する技術です。これは、データが特定の時刻に作成され、その後変更されていないことを確認できるものです。

外部の「時刻認証局」がデータのハッシュ値(特別な数値)と時刻情報を結合させて発行します。会計ソフトを導入する際に、画像にタイムスタンプを付与できるかを確認する必要があります。

もし画像にタイムスタンプを付与できない場合、訂正や削除の履歴が残る会計ソフトが必要です。

(3)OCR機能

OCR(Optical Character Reader:光学式文字読み取り装置)とは、紙に印字されている文字を電磁的記録に変換することを指す機能です。手書きの領収証をスマートフォンのアプリや、パソコンのスキャナから対応サービスサイトにアップロードするだけで、帳票内にある画像内文字がテキストデータへ変換できます。

OCRによる読み取りは、入力ミスなどの人為的なエラーを減らすメリットがあります。しかしながら、OCRによる読み取り・変換ミスが生じるケースもあるため、過信せず正しく変換できているか確認も必要です。

(4)検索機能

電子データの真実性の確保と可視性を確保するため、パソコンで検索して過去のデータをすぐに取り出せるように管理する必要があります。「取引年月日」「取引先名」「取引金額」の3つが検索項目において重要な指標です。

さらに、日付または金額に係る範囲を指定して検索できる設定も必要です。

(5)JIIMA認証の有無

「JIIMA認証」とは、公益社団法人日本文書情報マネジメント協会が提供している認証制度です。JIIMA認証は、市販されているソフトやソフトウェアサービスが電子帳簿保存法の法的要件を満たしていると判断したものを認証しています。

認証を受けた製品は、認証ロゴが付与されパッケージや紹介ページで使用できるため簡単に見分けることができます。JIIMA認証を受けている会計ソフトを選ぶと安心でしょう。

<参考>

*6. 電子帳簿保存法 はじめませんか、書類のスキャナ保存, 国税庁

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/pdf/0023006-085_03.pdf

*7. 電子取引データ, 国税庁

https://www.nta.go.jp/publication/pamph/sonota/0021011-068.pdf

4.改正電子帳簿保存法にも対応!おすすめクラウド会計ソフト3選

改正電子帳簿保存法に対応しているクラウド会計ソフトのなかから、おすすめの3製品について紹介します。

| マネーフォワード クラウド・青色申告ソフトクラウド確定申告 | クラウド会計ソフトfreee・freee会計(確定申告) | 弥生・やよいの青色申告 オンライン | |

| 料金(各プランの標準プランを表示) | 年額プラン 15,360円(税抜)/年 (1ヶ月あたり1,280円) 月額プラン 1,680円(税抜)/月 | 年払い 23,760円(税抜)/年 (1ヶ月あたり1,980円) 月払い 2,680円(税抜) / 月 | キャンペーン実施中 1年間無料 次年度以降 年額13,800円(税抜) |

| タイムスタンプ付与 | ◯ | ◯ | ◯ |

| OCR機能 | ◯ | ◯ | ◯ |

| スマホアプリ利用 | ◯ | ◯ | ◯ |

| 電子申告機能(e-Tax) | ◯ | ◯ | ◯ |

| 自動仕訳 | ◯ | ◯ | ◯ |

| 税務のサポート | 税理士・社労士無料紹介サービス | × ※税務サポートは プレミアムプランのみ利用可 | 税理士紹介サービス |

(1)マネーフォワード クラウド

【おすすめ3つのメリット】

①書類の自動保存

②スキャン後、検索要件に必要な情報を自動でデータ化

③証拠書類の電子データ化

「マネーフォワード クラウド」は、銀行やクレジットカード、POSレジなど複数のサービスと連携し、取引明細データを自動で取得できます。自動入力・自動仕訳を行うので、使用するほどに効率が向上します。

マネーフォワード クラウドでは画面操作や画面内の用語説明について、無料のメール・チャットサポートを受けられます。

<参考>

*8. 電子取引・電子帳簿保存法ならマネーフォワード クラウド, マネーフォワードクラウド

(2)クラウド会計ソフト freee

【おすすめ3つのメリット】

①経理作業の自動化

②請求書スマートフォンアプリのサービス

③チャットやメール、電話でのサポート

「freee会計」は自動仕訳機能を備えているので、会計知識がなくても使いやすいクラウド会計ソフトです。過去の入力情報を元に仕訳や税率が自動で設定され、効率的に業務が進められます。

スマホアプリも提供され、出先や空き時間での作業も容易です。

アプリでレシートや領収書を撮影すると、自動的に経費として入力され、作業時間を削減できます。困った時は24時間のbotによるチャットサポートや有人での営業時間内チャットサポート、メール、専門スタッフによる電話サポートが利用可能です。

<参考>

*9. クラウド会計ソフトfreee, freee株式会社

(3)弥生 やよいの青色申告 オンライン

【おすすめ3つのメリット】

①会計処理の自動化

②クラウド請求書作成ソフトの「Misoca」との連携可能

③スマホ・タブレットアプリとの会計機能の連携

「やよいの青色申告 オンライン」は、弥生株式会社が提供するクラウド型の青色申告ソフトです。個人事業主が青色申告を行う際に、従来のe-Taxに比べて少ない手順で確定申告ができます。

自動計算機能が備わっており、収入・支出を入力するだけで、必要項目が自動計算されるので、確定申告書の作成が簡単です。さらに、申告書の提出もオンラインで行え、納税額の確認や納付も手軽にできます。

青色確定申告に関する最新情報や法改正などの情報も提供されます。

<参考>

*10. 青色申告ソフト(クラウド)「やよいの青色申告オンライン」,弥生株式会社

まとめ

この記事では、改正電子帳簿保存法の改正ポイント、これについて個人事業主が気をつけるべき注意点、会計ソフトおすすめの3製品について紹介しました。

電子帳簿保存法改正により、手続きが簡素化され、タイムスタンプ要件の緩和や検索要件の緩和が図られました。ただし、電子取引については、2024年1月から電子データでの保存が義務づけられているので覚えておきましょう。

改正電子帳簿保存法により、ペーパーレス化および電子データ管理がさらに推進するでしょう。これに伴い、クラウド会計ソフトの帳簿管理対応がますます期待されています。

これから準備し始めようと考えている個人事業主のかたは、改正ポイントを理解したうえで、適切なソフトを選び、確定申告に向けて準備をバッチリにしましょう。

投稿者プロフィール

-

Webライターの沖志乃 義人(おきしの よしと)と申します。

2022年12月よりフリーランス・Webライターとしてスタート!

◆ライターとしての執筆可能ジャンル

・IT系

・WEB系

・生活系

執筆可能ジャンルも少しづつ増やしていきます!

ポートフォリオ・SNSはこちら

note.comより https://note.com/vincere